Majorarea dobânzilor a scos din ce în ce mai mulţi bani din buzunarele celor cu împrumuturi în lei. Creşterile ROBOR şi IRCC au ajuns să fie motiv de spaimă, şi cei afectaţi de majorarea ratelor, mai ales dacă au luat creditele într-un moment în care dobânzile erau foarte mici ar putea căuta o schimbare a referinţei creditului.

Sebastian Piu, fondator 123Credit.ro, spune totuşi că evoluţia actuală a costului de credit nu este una nouă: “În ultimii 15 ani dobânzile la credite au traversat perioade de minime si maxime, în perioada 2009 - 2010 ROBOR atingand valori duble şi chiar triple fata de cele din prezent. Aceste fluctuaţii de la credite ieftine la unele mai puţin ieftine au o anumită ciclicitate data de ciclurile de creştere şi de stagnare sau scadere ale economiei. Ce este diferit pentru noi în prezent este faptul că, deşi ne împrumutăm la costuri mai mari decat ne-am obişnuit în ultimii 5 ani, dobanzile la credite, in special cele ipotecare, se afla la jumătate din valoarea inflaţiei. Asta înseamnă că, într-un astfel de moment, plătim băncii o dobanda real negativă”.

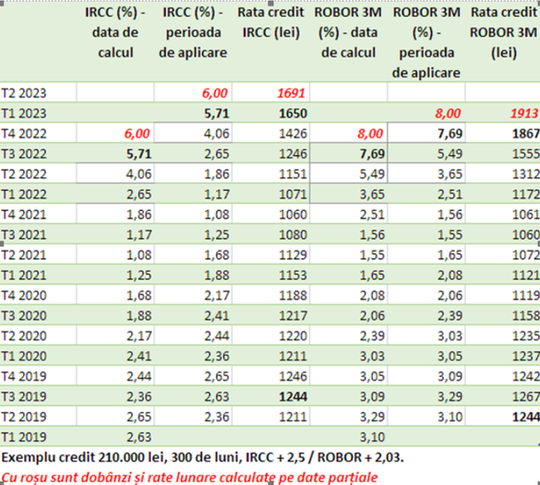

Vom vedea cum au evoluat cei doi indici, ROBOR si IRCC, începând cu 2019 şi cum au variat ratele la credite.

Mai întâi trebuie să înţelegem ce reprezintă ROBOR şi IRCC şi de ce modul în care se raportează, calculează şi aplică afectează atât de mult nivelul lor din contracte.

Ce este ROBOR

ROBOR (Romanian Interbank Offer Rate) reprezintă rata de referinţă calculată ca medie aritmetică pe baza cotaţiilor pentru depozitele oferite de cele zece bănci participante la un panel, selectate de BNR. Băncile oferă cotaţii în fiecare zi lucrătoare, pe care sunt obligate să le menţină ferm timp de 15 minute, pe mai multe scadenţe, de la o zi la un an, însă cele relevante pentru contractele de credit cu consumatorii sunt cele la 3 şi 6 luni.

Ce este IRCC

Indicatorul de referinţă pentru creditele acordate consumatorilor (IRCC) este calculat ca medie aritmetică trimestrială a dobânzilor medii zilnice la tranzacţiile interbancare. IRCC este referinţa obligatorie în contractele de împrumut în lei cu dobândă variabilă începând cu 2 mai 2019, când a înlocuit ROBOR.

Deci care este diferenţa?

IRCC se bazează pe dobânzile la care băncile se împrumută efectiv între ele - şi băncile fac astfel de tranzacţii în principal pe termen foarte scurt. De regulă, dobânzile pe termen scurt sunt mai mici decât cele pe termen mai lung, deşi există şi excepţii temporare. Nivelul dobânzilor pe termen scurt este puternic influenţat de cantitatea de bani din piaţă, numită şi lichiditate interbancară. Dacă băncile au mulţi bani la dispoziţie, atunci îi vor da altor bănci mai ieftin. Dacă sistemul e pe deficit şi trebuie să fie finanţat de BNR, atunci şi dobânzile vor fi mai ridicate. Bineînţeles, cel mai important reper pentru dobânzi este rata cheie şi ratele facilităţilor permanente, toate stabilite de BNR.

Dobânzile pe termen scurt sunt şi mult mai volatile decât cele pe termen lung, însă în IRCC acestea apar sub forma unei medii care comprimă aceste variaţii.

ROBOR pe scadenţele la 3 şi 6 luni adaugă şi un cost al timpului în cel total, precum şi alte prime, inclusiv pentru diferite riscuri şi aşteptări privind inflaţia.

Mai mult, IRCC se actualizează în contracte cu 6 luni întârziere de la începutul perioadei de calcul şi cu 3 luni de la finele acesteia, şi din acest motiv apar mari diferenţe faţă de ROBOR în perioadele în care rata cheie creşte rapid, adică în perioadele de inflaţie.

În cazul ROBOR nu există o obligaţie pentru bănci să-l aplice în vreun fel în contracte, ceea ce înseamnă că unele fac o medie aritmetică, însă nu obligatoriu pe un trimestru sau semestru, altele iau cotaţia dintr-o anumită zi a lunii. Termenii după care se actualizează ROBOR trebuie să fie scrişi în contractul de credit.

În acest context o comparaţie generală între ROBOR şi IRCC care să se aplice direct cazului tău e dificil de făcut, însă îţi poţi face o idee cu privire la evoluţia celor doi indicatori.

La momentul introducerii, în mai 2019, IRCC era de 2,36% pe an, calculat pe baza datelor din ultimul trimestru din 2018. Apoi a crescut la 2,63% în iulie-septembrie 2019, ca urmare a creşterii dobânzilor medii în primul trimestru din 2019. În acelaşi prim trimestru din 2019, rata medie ROBOR la 3 luni a fost 3,1%.

A venit apoi pandemia COVID-19 şi o relaxare puternică a condiţiilor monetare la nivel global. În România, dobânda cheie a fost redusă la un minim istoric de 1,25%. Rata IRCC a scăzut treptat până la un minim de 1,08% în T2 din 2021, valoare ce avea să fie aplicată începând cu T4 din 2021. În acelaşi interval, media ROBOR la 3 luni a scăzut până la 1,55%. Din toamna lui 2021 dobânzile au început, însă, să crească, după ce atât sistemul bancar, cât şi BNR au început să reacţioneze la creşterea acută a inflaţiei, care lună de lună depăşea prognozele băncii centrale şi în acest an a urcat la două cifre.

Rata cheie a fost crescută, treptat, până la 6,75%. Debitorii cu credite legate de ROBOR au resimţit mai ales din primăvara-vara acestui an creşterea dobânzilor. ROBOR la 3 luni, care este referinţă pentru multe dintre împrumuturile Prima Casă, a crescut de 2,5% în iarna lui 2021, la 3,65% în T1 2022, 5,49% în T2 şi apoi 7,69% în T3. O medie parţială pe octombrie-noiembrie şi o treime din decembrie arată o nouă creştere la 8%.

Pentru cei cu împrumuturi legate de IRCC creşterea ratelor a venit în primul rând cu întârziere, ca urmare a modului în care se aplică indicatorul. În vară când inflaţia era deja la 15%, IRCC aplicabil în contracte era încă cel de pe baza dobânzilor din iarna lui 2021, la 1,86%. Din trimestrul al treilea a fost actualizat la 2,65% şi din octombrie până la finele anului curent la 4,06%. Urmează o nouă creştere de la 1 ianuarie până la 5,71%. Din aprilie anul viitor, pe baza datelor parţiale, IRCC ar creşte la 6%.

Pentru a vedea cum a evoluat rata unei sume împrumutate în funcţie de indicele de referinţă, am simulat două credite acordate în 2019 în valoare de 210.000 de lei fiecare, cu scadenţa în 300 de luni. Pentru creditul cu rata în funcţie de IRCC a fost calculată o marjă de 2,5 puncte procentuale, iar pentru cel legat de ROBOR la 3 luni una de 2,03 pp, astfel încât prima rată curentă de dobândă să fie egală. În cazul IRCC apare un decalaj de un trimestru, ca urmare a întârzierii cu care se aplică indicele. De la o rată lunară de 1.244 de lei pentru cele două credite s-a ajuns la un minim de 1.061 de lei pentru creditul legat de ROBOR în T4 2021, respectiv de 1.060 de lei pentru cel legat de IRCC. În acest an dobânda la creditul cu IRCC a crescut cu 366 de lei, în timp ce cea a creditului legat de ROBOR cu puţin peste 800 de lei. De la 1 ianuarie urmează o creştere la 1.650 de lei, respectiv 1.913 lei.

De la începutul acestui an, diferenţa între media dobânzilor interbancare (IRCC) şi cea a ROBOR a ieşit din media multianuală de sub 1 punct procentual şi a ajuns la 2 puncte procentuale, posibil ca urmare a anticipaţiilor mai mari ale băncilor privind inflaţia şi majorarea ratei cheie de către BNR.

Deşi această diferenţă este de aşteptat să se estompeze pe măsură ce inflaţia va veni în jos, pentru cei cu credite legate de ROBOR a însemnat bani plătiţi în plus în această perioadă. O diferenţă atât de mare face foarte atractivă schimbarea indicelui de referinţă din contract (de la ROBOR la IRCC), cu un câştig de circa 1 punct procentual la dobânda curentă pe termen lung, câtă vreme se păstrează marja de dobândă fixă, însă nu toate băncile oferă această posibilitate fără a trece printr-un proces de refinanţare. Şi dacă tot faci o refinanţare, şi aici poţi vedea cât costă una, Sebastian Piu recomandă să iei în calcul schimbarea dobânziii variabile calculate cu ROBOR sau IRCC, într-una cu dobândă fixă, şi să faci o analiză să vezi ce bancă îţi oferă soluţia cea mai bună.

În acest caz exista oferte de credite de refinanţare ipotecară cu dobanzi fixe pe perioade de 3, 5, 8 si chiar 10 ani.

Pentru a lua cele mai bune decizii privind creditul tău contactează un specialist 123Credit aici sau intră pe 123credit.ro şi fă o simulare.

Conținutul acestui comunicat de presă este în întregime responsabilitatea autorului său. News.ro nu își asumă în niciun fel responsabilitatea pentru acuratețea informațiilor prezentate sau a modului de redactare a comunicatului.