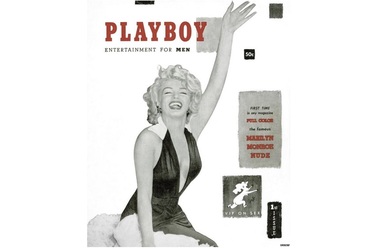

Playboy Enterprises a anunţat joi că a ajuns la un acord pentru revenirea pe bursă după nouă ani, prin intermediul unei fuziuni cu compania specializată în achiziţii Mountain Crest Acquisition, care evaluează proprietarul revistei Playboy la 413 milioane de dolari, transmite Reuters.

În urma cu nouă ani, Playboy a fost retrasă de la bursă, devenind compania privată, în cadrul unui acord în valoare de 207 de milioane de dolari, coordonat de fondatorul defunct al companiei, Hugh Hefner, şi de firma de investiţii Rizvi Traverse Management.

Tranzacţia este cel mai recent exemplu al unei companii de consum care optează să devină publică prin fuziunea cu un aşa-numit vehicul special pentru achiziţii (special purpose acquisition company - SPAC), în loc să efectueze o ofertă publică iniţială tradiţională, urmând exemplul platformei de pariuri sportive DraftKings.

10 iunie Perspectivele macroeconomice şi fiscale ale României

În cadrul tranzacţiei, Mountain Crest va vinde 50 de milioane din acţiunile sale comune, către investitori instituţionali.

Acordul ar urma să fie finalizat în primul trimestru al anului 2021, iar ulterior acţiunile companiei vor fi listate la bursa Nasdaq sub indicativul ”PLBY”. Acţionarii actuali ai Playboy vor păstra 66% din acţiunile companiei.

Directorul general al Playboy, Ben Kohn, a declarat într-un interviu că soliditatea brandului oferă baza pentru o afacere sub licenţă cu venituri stabile, vânzările companiei urmând să crească în acest an cu 68%.

Potrivit acestuia, veniturile din licenţe vor atinge 57 de milioane de dolari în acest an, veniturile de anul viitor fiind deja asigurate în proporţie de peste 70%.

Articolul de mai sus este destinat exclusiv informării dumneavoastră personale. Dacă reprezentaţi o instituţie media sau o companie şi doriţi un acord pentru republicarea articolelor noastre, va rugăm să ne trimiteţi un mail pe adresa abonamente@news.ro.